今回は、保険料調整やBM問題により金融庁から業務改善命令を受け、損保ジャパンが2月29日に業務改善計画の大きな改善点として発表した「監査当委員会設置会社」への移行について組織ガバナンスの観点から概観してきます。あと、政策株の売却も興味深いので少し触れさせていただきます。

監査等委員会への移行

こちらが損保ジャパンの発表内容になります。

「監査役会設置会社」から「監査等委員会設置会社」への移行する旨が明記されています。

※2010年からSOMPOホールディング及び損保ジャパンのトップとして君臨されていたCEO桜田さんが退任し、執行及び監督に一切携わらないことを明言しております。

同資料において、「移行の目的」として上記の2点が記載されていますが、実際に監査等委員会設置会社に移行することで本当に目的が達成されるのでしょうか?

監査等委員会設置会社って何?

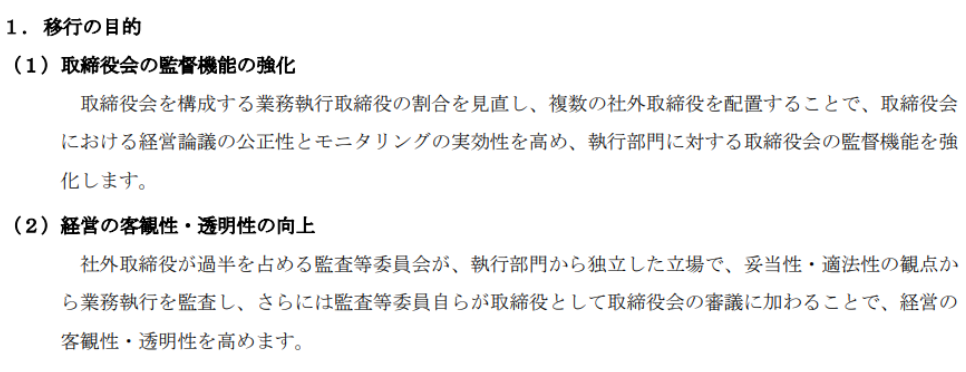

これが、日本の会社法で認められている組織ガバナンスの4つの種類になります。

今回導入されたのは「監査等委員会設置会社」になります。

「監査等委員会設置会社」は日本固有の制度で、欧米で一般的な「指名委員会等設置会社」と日本で一般的な「監査役会設置会社」を融合させたような仕組みです。

イメージとしては、「指名委員会等設置会社」は各委員会(監査、指名、報酬)において取締役の過半数が社外取締役である必要があるので日本ではなかなか根付かず、日本においても社外取締役を根付かせて経営のガバナンス機能を強化するために「監査等委員会設置会社」という仕組みを作った経緯があるみたいです。

※監査等委員会設置会社を普及するために、おまけとして「利益相反取引に対する事前承認による任務懈怠推定規定の適用免除」というメリットがあったりします(雑感ですが、このメリットがあるために実質的に「指名委員等設置会社」と同等のガバナンスを敷いていても、あえて「監査等委員会設置会社」を選択するというようなこともありそうな気がしています。)

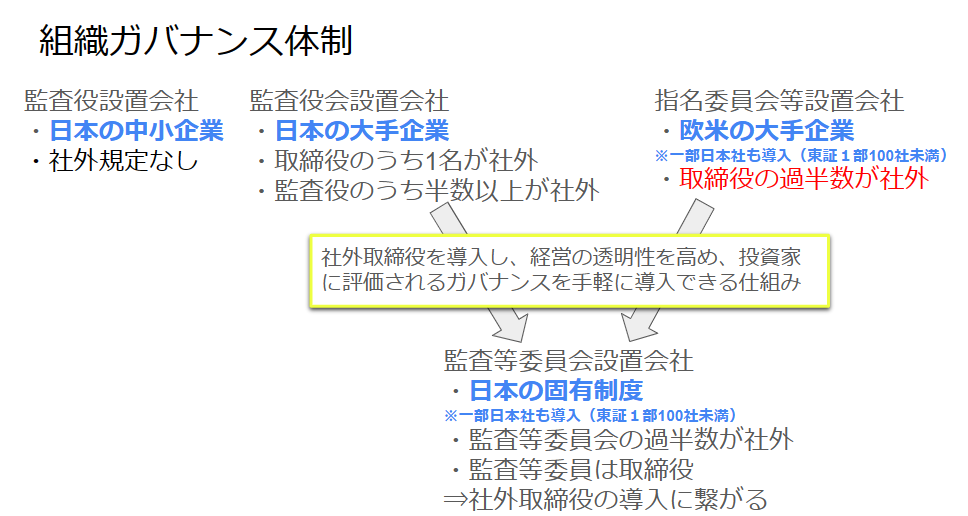

監査等委員会設置会社のガバナンス体制について示したのが上図です。

「監査等」は「監査」と「等」に分かれます。「監査」は通常の監査役が行う取締役の監査です。一方で、「等」には「指名委員会設置会社」の権限である「取締役の報酬や指名についての意見」や、「監査役会設置会社」の権限である「株主総会の議案チェック」があったりします。

そのため、「監査等委員会」は非常に強い権限を持つ委員会となっていたりします。

損保ジャパンのガバナンスは強化されるか?

一つ目の目的は達成されそうですね。

二つ目の目的も達成されそうですね。

実際の取締役会のメンバーは⁉

では、実際に24年度のSOMPOホールディングの取締役の一覧を見てみましょう。

なんと、11名の取締役のうち9名が社外取締役で、2名が社内取締役という非常に透明性の高い役員構成になっています(社外取締役の経歴もコンサル出身、財界の著名人、弁護士、会計士と多様な顔ぶれです)。

2名の社内取締役はSOMPOホールディングの母体のうち損保ジャパンの前身の安田火災出身の方が2名となっています。

加えて、議長はりそな銀行出身の「東社外取締役」が務めるということです。

従前は2010年の損保ジャパン創立期から実権を握っておられた桜田会長が取締役会の実質的な居リーダーとして君臨されていたのです、取締役会の雰囲気は大きく変わりそうですね。

株価の変化

直近のSOMPOホールディングの動向を受けて株価はどのように変化しているのでしょうか。

組織ガバナンスのあり方の発表が続いた昨年末から、日経平均の上昇と連動する形で、少しずつSOMPOホールディングの株価も右肩上がりになっています。

さらに、そうした動きが、政策株式ゼロを発表をした「2月15日」を機に大幅に加速している印象です。

政策株売却後の一手は?

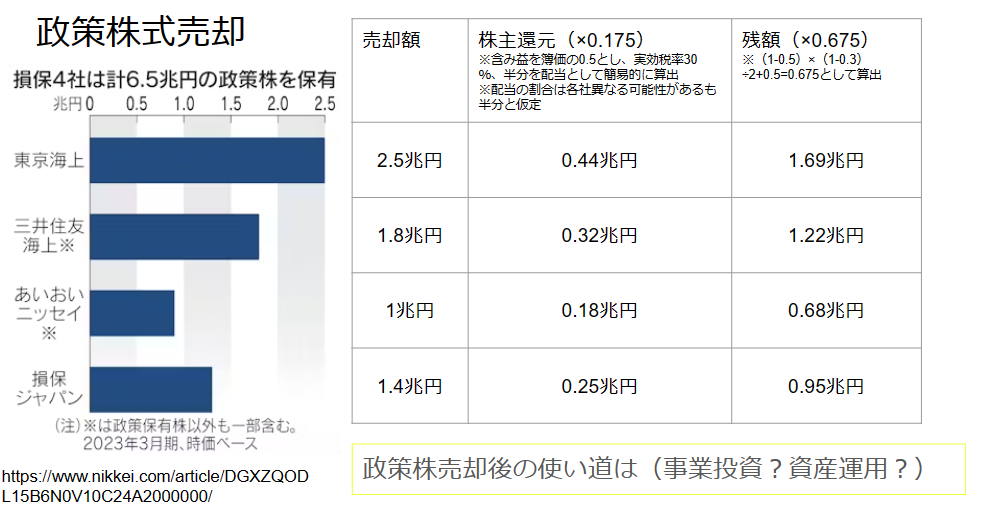

政策株を売却することで、株主へは大きな配当がある見込みです。

大手社はおそらく売却益の半分を株主還元に回すと発表しているのではないでしょうか。つまり、各社数千億円規模の株主還元を行うことになります。これを受けて株価がうなぎ上りになったわけですね。

ただ、本当に大切なのは、株主還元後に残ったキャッシュをどのように次の事業戦略に活かすかということかもしれません。

各社、「兆」の単位の資金を手元に有することになるわけですから、非常に大きな事業戦略を打てることになります。

もしかしたら、東京海上や三井住友海上は海外事業展開の足掛かりとなる大きな事業投資を行う行うかもしれませんし、SOMPOは事業ポートフォリオの多様化・強化に、また、あいおいニッセイ同和はテレマティクス事業を含めた経営基盤の盤石化に投資するかもしれません。

高度成長期に蓄えられたレガシーが一気に吐き出されるタイミングで、各社がどのような経営判断を下すのかは注視が必要ですね。

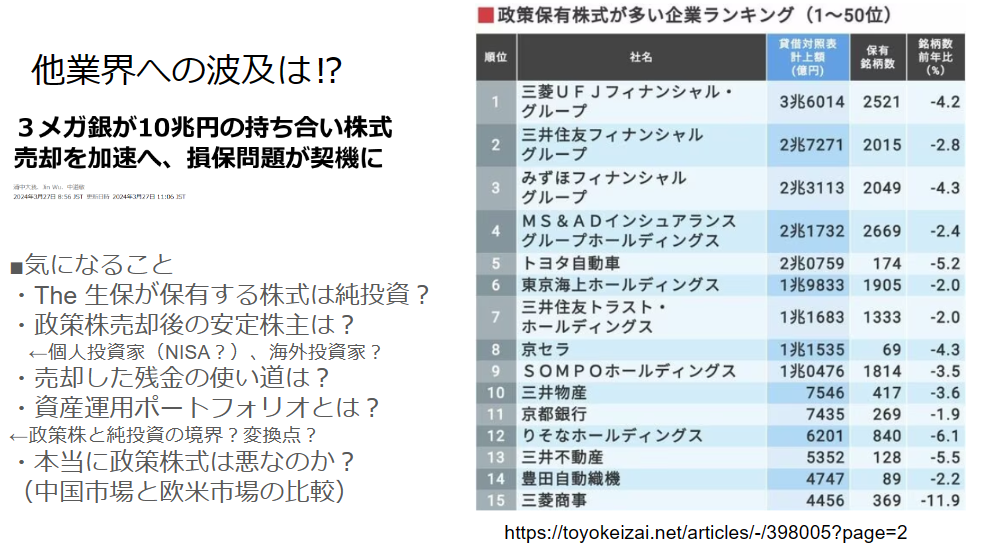

他業界への波及は⁉

ちなみに、政策株式は損保業界だけの話ではなかったりもします。

銀行業界も損保業界の2倍近い政策株を保有しており、金融庁が目を光らせております。

さらに言えば、The生保も純投資といいながらも団体保険等を販売するために政策的なニュアンスを一部持った株式を保有しているかもしれません(生保のこうした保有が政策株式として吐き出されると、損保や銀行のスケール(さらに一桁違う?)とは違いそうですので、かなり慎重な対応が求められるかも)。

他にも、色々と政策株周りでは気になることが多いので、引き続き色々とウォッチしていきたいと思います。

長くなってしまいましたが、お読みいただいてありがとうございました。

コメント